6월 미국 제조업 구매관리자지수(PMI)는 51.6로, 시장 예상치인 51.7에 조금 못 미쳤지만, 이전의 51.3에서 소폭 상승했다. 이 지수는 50 이상일 경우 제조업 확장을, 50 미만일 경우 수축을 나타내므로, 현재 제조업이 여전히 확장 국면에 있음을 보여주지만, 성장세는 다소 둔화된 양상을 보이고 있다. 해당 경제 지표 발표 후 국제 금값은 등락을 반복하다, 다소 상승하며 안정을 찾았다.

미국의 개인소비지출(PCE) 가격 지수가 발표된 후, 시장에서는 금리 인하에 대한 기대감이 커지면서 금값에 긍정적인 영향을 미쳤다. 올해 5월 PCE 지수는 전년 대비 2.6% 상승했는데, 이는 예상치에 부합하는 결과로 인플레이션이 점차 안정화되고 있음을 보여준다. 연준 관계자들 중에서는 경제 및 금융 시장 상황에 대해 긍정적인 전망을 내놓고 있는 사람들이 있는 반면, 라파엘 보스틱 애틀랜타 연은 총재는 올해 4분기에 금리 인하가 있을 가능성이 높다고 언급한 것으로 알려졌다. 하지만 미셸 보우먼 연준 이사는 금리 인하를 고려하기에는 아직 시기상조라는 입장을 표명했다. 중국 국가통계국이 발표한 제조업 구매관리자지수(PMI)는 5월과 동일한 49.5로, 제조업 활동이 두 달 연속 감소했음을 나타냈다. 최근 프랑스 총선에서 마린 르펜의 극우 정당인 국민연합(RN)은 예상보다 많은 의석을 확보하며 큰 승리를 거두었다.

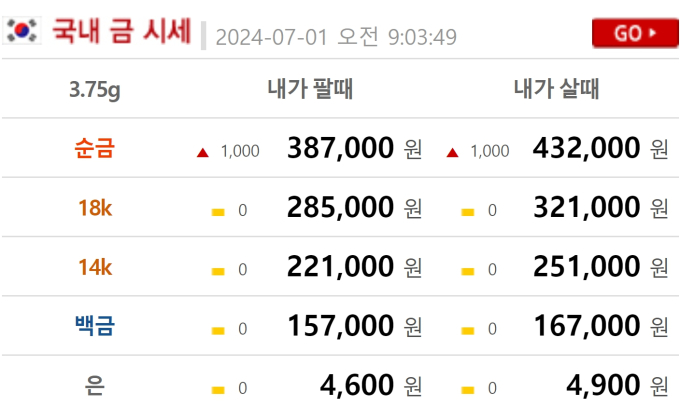

금시세 닷컴 월요일인 1일 기준, 순금 한 돈은 팔때 387,000 원, 살때 432,000 원에 거래되고있다. (Gold24K-3.75g)

18K 금 시세는 팔때 285,000 원, 살때 321,000 원에 거래되고 있다.

14K 금 시세는 팔때 221,000 원, 살때 251,000 원에 거래되고 있다.

백금 시세는 팔 때 157,000 원, 살 때 167,000 원에 거래할 수 있다.

한국표준금거래소에 따르면 오늘의 금시세는 1일 상승했다.

2024년 7월 1일 기준 한국표준금거래소에 따르면 오늘의 금시세,순금 1돈 살때 금가격, 437,000원 (VAT포함)이다.

한국표준금거래소에 따르면,내가 팔때 금가격, 384,000원 (VAT포함)이다.

18k 금 시세는 살때 제품시세를 적용하고, 팔때 282,300원이다.

백금 시세는 살때 193,000원이며, 팔때 146,000원이다.

은 시세는 살때 5,600원이며, 팔때 4,040원이다.

신한은행에 따르면 오늘 1일 현재 고시기준 국내 금시세(금값)는 순금(24K) 시세는 1g당 103,321.44원으로 이전 금시세(금값)인 103,362.41원 보다 40.97원 (등락률 -0.040%) 하락했다.

한돈이 3.75g인 것을 감안하면 1돈당 387,455원이다. (Gold24k-3.75g)

이날 현재 시간 기준 국내 가격은 하락했고, 국제 가격은 하락했다.

이날 원달러 환율은 1383.40원이다.(매매기준율, 원/달러 환율)

한국거래소(KRX) 금시장 현재 국내 기준 103,320원에 거래되고 있으며, 이전 거래일 종가 102,970원 대비 350원(등락률 +0.341%) 상승했다.

현재 국제 기준 2,323.03달러에 거래되고 있으며, 이전 거래일 종가 2,326.28달러 대비 3.25달러(등락률 -0.140%) 하락했다.

달러화 강세와 약세, 글로벌 중앙은행의 금 매입, 제롬 파월 연준 의장의 발언과 FOMC 회의 내용, 전쟁 등이 금 가격 변화에 큰 영향을 준다.

다음은 금시세(금값) 전망에 도움이 될 수 있는 정보를 요약했다.

1일 시카고상품거래소(CME) 페드워치 도구에 따르면 미국 현지시간 2024년 7월 31일 FOMC회의에서 미국 연방준비제도가 금리를 인하 할 확률을 12.9%로 전망했다. 시카고상품거래소(CME) 페드워치 도구는 2024년 9월 18일에 금리를 인하 할 확률은 62.6%로 전망했다. 2024년 11월 금리 인하 가능성은 79.6% 수준이다.

어제 30일 시카고상품거래소(CME) 페드워치 도구에 따르면 미국 현지시간 2024년 7월 31일 FOMC회의에서 미국 연방준비제도가 금리를 인하 할 확률을 10.3%로 전망했다. 시카고상품거래소(CME) 페드워치 도구는 2024년 9월 18일에 금리를 인하 할 확률은 64.1%로 전망했다. 2024년 11월 금리 인하 가능성은 76.6% 수준이다.

미국의 개인소비지출(PCE) 가격 지수가 발표된 후, 시장에서는 금리 인하에 대한 기대감이 커지면서 금값에 긍정적인 영향을 미쳤다. 올해 5월 PCE 지수는 전년 대비 2.6% 상승했는데, 이는 예상치에 부합하는 결과로 인플레이션이 점차 안정화되고 있음을 보여준다. 금값은 미국 연방준비제도가 기준금리 조정에 주요 참고 지표로 활용하는 만큼, 기준금리 변동에 민감하다. 투자자들은 연방준비제도의 금리 인하 가능성과 이에 따른 금값의 반응을 주의깊게 관찰하고 있다. 연준 관계자들 중에서는 경제 및 금융 시장 상황에 대해 긍정적인 전망을 내놓고 있는 사람들이 있는 반면, 라파엘 보스틱 애틀랜타 연은 총재는 올해 4분기에 금리 인하가 있을 가능성이 높다고 언급한 것으로 알려졌다. 하지만 미셸 보우먼 연준 이사는 금리 인하를 고려하기에는 아직 시기상조라는 입장을 표명했다.

중국 국가통계국이 발표한 제조업 구매관리자지수(PMI)는 5월과 동일한 49.5로, 제조업 활동이 두 달 연속 감소했음을 나타냈다. 더 넓은 범위에서는 상황이 더욱 암울하다. 복합 PMI는 50.5로 이전의 51.0을 하회했고, 비제조업 PMI 또한 50.5로 예상치인 51.0과 이전의 51.1을 하회했다. 둘 다 성장을 나타내지만, 분명히 둔화되고 있다. 서비스 부문의 활동도 감소세를 보이며 경제 전반에 걸친 회복의 불확실성이 커지고 있다. 경제 전문가들은 이러한 지표들이 중국 경제의 회복 경로에 있어 중요한 신호로 해석하고 있으며, 정책 결정자들은 이를 토대로 추가적인 경제 부양책을 고려할 필요가 있다고 지적하고 있다.

최근 프랑스 총선에서 마린 르펜의 극우 정당인 국민연합(RN)은 예상보다 많은 의석을 확보하며 큰 승리를 거두었다. 르펜이 의회 내에서 중요한 야당 역할을 수행하게 될 것임을 시사한다. 선거 결과에 따라 유로화는 아시아 태평양 시장에서 소폭 상승했는데, 이는 투자자들이 선거 결과를 어느 정도 긍정적으로 받아들인 것으로 보인다. 하지만 극우나 좌파의 승리 가능성은 향후 프랑스 재정에 부정적인 영향을 미칠 수 있으며, 이는 유럽 시장 전반에 불안정성을 증가시킬 수 있다. 르펜의 국민연합은 지출을 크게 늘리겠다고 공약했고, 의회에서 더 큰 영향력을 행사하게 됨에 따라, 프랑스 내 정치 및 경제 정책에 중요한 변화가 있을 수 있으며, 이는 다가오는 결선 투표에서 더 명확해질 것으로 예상된다. 최종 결과는 다음 주 결선 투표일에 달려있다.

미국 연방준비제도 관계자들은 금리 전망에 대해 낙관적인 발언을 하며 금값에 영향을 미쳤다. 라파엘 보스틱 애틀랜타 연방준비제도 총재는 4분기 금리 인하 가능성을 시사했고, 이는 금리 인하가 연속적일 수 있음을 나타낸다. 미셸 보우먼 연방준비제도 이사는 아직 금리 인하를 고려하기에는 시기상조라는 보수적인 입장을 밝혔다. 미국의 5월 근원 개인소비지출(PCE)는 2.6%로 예상치와 부합했으며, 시장의 금리 인하 기대감이 다소 상승했다. 금값 전망은 중동과 우크라이나의 지정학적 불확실성, 기후 변화, 기술 경제적 도전 등으로 금을 안전 자산으로서의 수요가 증가하고 있다는 전망이 제시됐다. 금은 미 달러(USD)와의 복잡한 관계에서, 강한 미 달러는 금 가격에 부정적인 영향을 미치지만, 주로 아시아 중앙은행들이 금 수요를 높이고 있다. BRICS 국가들은 글로벌 무역의 주요 수단으로 미 달러 대신 금을 사용하고 있다. 이는 금을 다른 나라들과의 거래에서 안정적이고 안전한 가치 저장 수단으로 만든다. 연방준비제도의 금리 인하 결정 이후 금값이 상승할 것으로 예상되며, 2,400달러에 이를 수 있다는 전망도 있었다.

미시간대 소비자심리지수는 68.2로, 시장 예상치인 65.6을 상회하면서 긍정적인 평가를 나타냈으며, 소비자기대지수 역시 상승했다. 소비자평가지수는 시장 예상치를 상회했지만, 이전의 수치에 비해서는 하락한 수치를 보였다. 이러한 혼합된 신호는 소비자 신뢰도가 완전히 회복되지 않았음을 나타내며, 인플레이션에 대한 기대치는 5년 기준 3.0%, 단기 기준에서도 3.0%로 측정되었다. 이는 소비자들이 인플레이션에 대해 비교적 안정적인 기대를 하고 있음을 나타낸다.

미국 연방준비제도는 인플레이션 감소 데이터를 확인하며, 올해 초 예상보다 강한 물가 상승에 따른 통화 정책의 효과에 대한 의문을 다소 해소했다. 그러나 인플레이션 감소는 점차 명확해지고 있지만, 연준의 2% 인플레이션 목표에 도달하기까지는 여전히 긴 여정이 예상되며, 이는 금리 인하 시기에 대한 논의를 복잡하게 만든다. 연준은 인플레이션이 지속 가능한 감소 경로에 접어들 때까지 금리를 인하하지 않겠다는 입장이다.

중국의 불확실한 경제 배경과 전망 속에서 금값은 변동성을 보일 가능성이 크다. 금은 경제 불확실성과 통화 약세 시기에 안전한 투자처로 인식된다. 중국의 경제 성장 둔화와 함께 통화 약세가 지속될 경우 금값은 상승 압력을 받을 수 있다. 중국 인민은행(PBOC)이 주요 정책 금리를 유지하면서 통화정책 완화에 대한 신중한 태도를 보이고 있는 것도 금값에 영향을 미칠 것이다. 글로벌 수요 강세에도 불구하고 중국의 수입 증가율 둔화는 내수 시장의 약세를 반영하고 있으며, 이는 경제 전반에 대한 불확실성을 증가시킨다. 이러한 불확실성은 금과 같은 안전 자산의 가격 상승을 촉진할 수 있다. 중국의 부동산 투자 감소와 고정자산 투자 둔화 역시 경제 성장에 부정적인 영향을 미치며, 이는 금값 상승의 또 다른 요인이 될 수 있다. 부동산 시장의 침체는 경제 전반의 신뢰도를 저하시키며, 안전 자산으로의 자금 유입을 촉진할 수 있다. 중국의 경제 성장 둔화와 통화정책의 불확실성은 금값에 상승 압력을 가할 가능성이 클 것으로 전망된다.